2025年私募股权行业发展趋势及投资分析

投资是指对非上市公司的投资,通常涉及高净值个人和机构投资者购买私人公司股份或收购上市公司的控制权。私募股权行业由养老基金、机构投资者和私募股权公司组成,这些公司通常需要大量资本以影响或控制公司运营。近年来,私募股权行业在全球范围内迅速发展,特别是在中国,伴随着资产管理市场的不断开放和创新,私募股权行业吸引了更多的投资者和资本。

根据数据显示,2024年全球风险投资和私募股权公司市场规模约为752.3亿美元,预计到2033年将达到918.4亿美元,复合年增长率(CAGR)为2.24%。在中国,私募股权行业同样展现出强劲的增长势头。近年来,中国资产管理行业通过发行各种理财产品和管理基金等方式,吸引了大量投资者的资金。私募股权作为资产管理的一个重要分支,专注于对未上市企业股权的投资和管理,成为推动科技创新和产业创新的重要力量。未来,政策持续开放和市场不断成熟,中国私募股权市场有望继续保持快速增长。

一、私募股权行业发展趋势

募资难有望适度缓解

虽然私募股权市场在募资方面面临一定的挑战,但预计2025年募资难的情况有望适度缓解。一方面,政府引导基金和国资LP的参与为市场提供了更多的资金支持;另一方面,随着政策的放宽和市场的成熟,AIC(金融资产投资公司)、险资、证券公司、国央企等机构投资者对私募股权的投资也会增加。这将有助于缓解私募股权机构的募资压力,提高其市场竞争力。

专业化投资策略成为主流

未来,私募股权投资将更加注重专业化投资策略。投资方向将更加多元化,涵盖科技、医疗健康、消费品等多个领域。这种专业化投资策略有助于提高投资效率,降低投资风险。同时,全球转向数字化发展、环保技术和医学突破,对推动这些前沿领域的资本的需求不断增加。私募股权行业正倾向于优先考虑可持续性和创新的投资方法,这将有助于促进经济繁荣和可持续发展。

并购重组成为重要退出渠道

据中研普华产业研究院显示,IPO市场波动和不确定性增加,私募股权机构需要寻求多元化的退出渠道。并购作为一种重要的退出方式,近年来在数量和规模上都有所增加。此外,新三板和区域性股权交易市场不断发展,私募股权机构也可以通过这些平台实现退出。这些市场为私募股权机构提供了更加灵活和便捷的退出渠道,有助于降低退出风险和成本。

监管政策逐步完善和收紧

近年来,政府出台了一系列新的监管政策,提高了私募基金的注册和备案门槛,加强了对私募股权市场的监管力度。这些政策的出台有助于规范市场秩序,保护投资者权益,促进市场健康发展。未来,市场进一步成熟和监管政策不断完善,私募股权机构将面临更高的合规要求和更严格的监管环境。

二、私募股权行业投资分析

投资热点领域

在科技领域,人工智能、低空经济、机器人等主题板块将成为未来私募股权投资的重要方向。这些领域具有广阔的市场前景和巨大的增长潜力,能够吸引大量私募资本的关注。在医疗健康领域,随着人口老龄化的加剧和医疗需求的不断增长,生物医药、医疗器械等细分行业也将成为私募股权投资的热点。此外,消费品、新能源、先进制造等领域也将迎来更多的投资机会。

投资策略建议

对于私募股权机构而言,在投资策略上应注重以下几点:一是聚焦具有高增长潜力和创新活力的行业与领域;二是加强项目筛选和尽职调查工作,提高投资决策的准确性和科学性;三是通过与产业方、科研机构等合作,获取更多优质项目资源;四是注重风险控制和合规管理,确保投资活动的稳健进行。

投资者关注要点

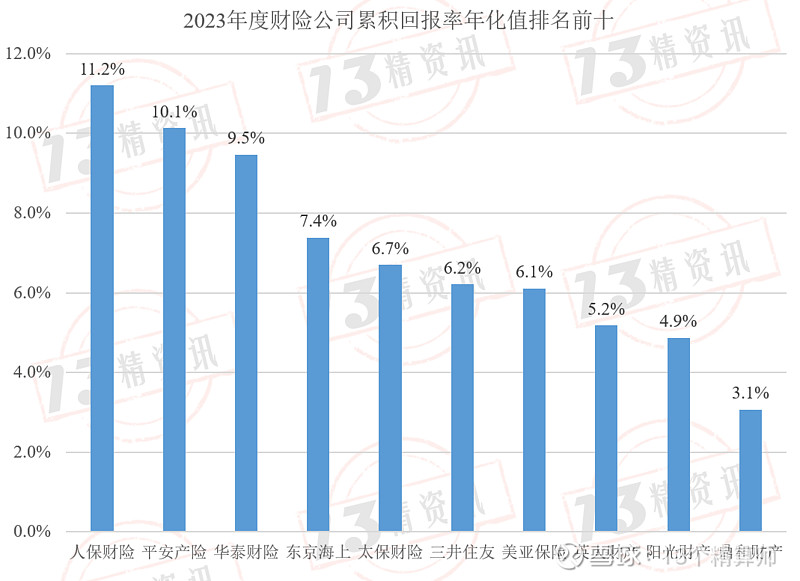

对于投资者而言,在选择私募股权产品时应关注以下几点:一是关注基金管理人的专业能力和投资经验;二是了解基金的投资策略和风险控制措施;三是考察基金的过往业绩和投资案例;四是关注基金的退出机制和退出渠道是否畅通。

综上所述,2025年私募股权行业面临着诸多挑战与机遇。在全球市场规模持续增长的背景下,中国市场展现出独特的特点和发展趋势。通过专业化投资策略、政府与国资主导募资市场以及科技与医疗行业的投资前景,私募股权行业有望实现新的增长。然而,监管合规与风险控制、可持续性与创新投资方法以及新兴经济体市场的潜力等挑战也不容忽视。因此,私募股权机构需要灵活应对市场变化,抓住发展机遇,实现可持续发展。

了解更多本行业研究分析详见中研普华产业研究院。同时, 中研普华产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。