去年10月份,中央金融工作会议首次提出,要做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。其中,科技金融被放在首位。

图片来源于网络,如有侵权,请联系删除

时下,银行业绩增长承压,此背景下科技金融又被赋予了新的时代意义。

图片来源于网络,如有侵权,请联系删除

根据国家金融监督管理总局数据,在过去的2023年,商业银行实现净利润2.38万亿元,同比增长3.24%,增速较上年回落超2个百分点。整体来看,净息差下降的压力下,银行业绩增长承压。

图片来源于网络,如有侵权,请联系删除

城商行方面,主要的上市城商行业绩仍在增长。15家上市的城商行中,有13家年营收利润同比增长,其中,净利润最高的是江苏银行,净利润超过280亿元。

那么,在净息差下降、资产质量承压、信用成本上升的新周期中,城商行该如何写好金融科技篇章?如何用科技金融挖掘新质生产力,实现自身业务的稳步增长?

这个问题值得探讨。

科技金融深入产业,城商行的高质量增长之道

从2007年到现在,银行资产的增速从14%下降到10%左右,这要求银行在发展的过程中必须更加注重可持续增长。

银行需要找到持续经营的增长点,科技金融是重要的方向。而金融科技的作用,就在于挖掘需求,寻找增量,进而用金融活水浇灌实体产业,实现金融赋能实体产业,并从中找到新的增长机会。

那么对于城商行来说,怎么一边浇灌实体,一边寻找新的增长?

答案可能就在于深耕区域产业,充分抓住区域优势,精准把握企业端的金融需求,从而找到新增量。

科技金融要融入产业,要有灵敏的嗅觉。

新时代要求下,银行的使命不仅仅在于追求营收和利润增长,更重要的是在追求增长的过程中尽可能地赋能实体,甚至要把赋能实体增长作为重中之重。这就要求银行在开展业务的过程中充分了解地方产业格局。

比如,要熟悉当地企业的所处行业、在行业的竞争力排名,对于新兴领域的相关行业、企业要有敏锐的洞察力。此外,银行要做大做对公强业务,不能只盯着放贷数据,也要通过价值创造来吸引合作,比如产品创新,再比如金融科技创新。

城商行的特点在于区域性强,所以可以从区域+行业资产布局入手,从培养新质生产力出发,挖掘新的热点新的需求。

在这个过程中,一方面要稳住基本盘,稳住不良率,稳步提升贷款增长,另一方面也要及时调整零售贷款、零售资产占比,提升消费信贷、经营信贷的投放能力。

其中难点在于,如何在控制不良率的同时调整消费信贷和经营信贷的比例?解决难点的方法可能就在于用金融科技手段,进一步提升银行风控能力,并且创新产品,更好地满足市场需求。

在策略上,重点在于优化成本,包括风险成本、资金成本、获客成本等。

首先,调整结构。对于零售业务发展,可对高风险、高定价的客户群体逐步压价,提升中低风险客群占比,进一步优化结构。

其次,进一步降低不良率,同时要克服风险偏好走低、有效需求不足的挑战,在制定有效的授信政策、审批政策的同时,也要进一步用好金融工具,降低风险,提升投放能力。

以宁波银行为例,年报显示,宁波银行资产总额达到28882.06亿元,较年初增长了6.51%,净息差为1.9%,环比上涨2bps。稳健经营增长。报告期内,宁波银行的不良率仅为0.76%。

在金融科技方面,宁波一行一手着重于金融科技创新,一手着重金融产品创新,并且融合地区产业特色,找到一条新的金融科技增长之路。

天眼查APP信息显示,宁波银行扎根宁波市,宁波地区海运、外贸行业发达,外贸经济是当地特色。针对不同行业客户需求特色,宁波银行陆续推出包括“波波知了”综合服务平台、“宁行云”云端载体等在内的数字化解决方案,解决用户实际需求。

在河北,波波知了综合服务平台的智慧能源管控平台,预计帮助当地企业工业基地每年节省电费约1500万元;在上海某大型上市集团公司,宁波银行财资大管家荣光SWIFT直联,帮助企业实现全球账户资金看得见、管得住,大大降低企业自行开发投入的人力和时间成本。

在科技金融赋能产业方面,北京银行也有丰富的经验。

2022年12月,北京银行在业内首次提出打造“专精特新第一行”,助力科创企业发展。此后,在服务企业的过程中,北京银行积极应用人工智能、大数据、生物识别等前沿技术。

今年,北京银行加快建设“人工智能驱动的商业银行”,提升大模型研发和应用能力,依托AIB平台推动集团知识体系工程建设;推广智能决策服务,新增部署机器学习模型20个。

金融科技落地产业,一方面提升了效率,另一方面也提升了城商行业服务中小企业和实体经济的能力。

据悉,在科技金融能力的加持下,北京银行累计为4.4万家科技型中小微企业提供了超万亿元信贷支持,服务了北京市79%的创业板上市企业、69%的科创板上市企业。

总之,净息差承压的当下,城商行在转型深入产业的过程中,要用好科技这个高效工具,通过灵活有效的策略制定以及更为精细化的管理,实现自身的可持续的高质量增长。

产业升级与发掘新质生产力中的新机会

任何行业的增长不是一成不变的,而是不断变化。要在行业中挖掘结构性的新机会,就要准确地把握变量。

银行的业绩主要是由贷款驱动的,财务上,客户存款本质上银行的负债,而贷款是资产,所以,净息差是银行主要的利润来源之一。所以,也有人说,息差关乎中国银行业生存的根本。

2019年商业银行净息差为2.20%,2021年降至2.08%,2022年为1.91%,23年息差继续下降。息差下降,银行就需要找到新的利润增长点。

一个方向是,控制成本,增加非息收入。

比如开拓中间业务,发力轻资产业务。

经过统计发现,城商行在非息收入占比上是有优势的。A股42家上市银行2023年报中,城商行和股份制商业银行整体上好于六大国有银行和农商行。

比如,南京银行非息收入占比为43%,宁波银行占比33%,苏州银行占比28%,北京银行占比24%;相较之下,邮储银行为17%,建设银行为19%。

另一个方向可能在于,找到新生产力,新的产业,推动银行贷款结构的向新质生产力产业转移。

根据央行的数据,2023年末,人民币房地产贷款余额52.63万亿元,同比下降1%。年报显示,工商银行、建设银行等大行个人住房贷款规模同比下降。

金融监管总局局长李云泽曾透露一组数据是,2023年人民币贷款同比多增1.3万亿元。一些重点领域如高新技术、绿色低碳、普惠小微、先进制造等领域的贷款增速均超过20%。

两组数据对比说明,在产业升级和挖掘新质生产力的过程中,金融行业是能够找到新增长机会的。

那么,如何找到这样的新机会?

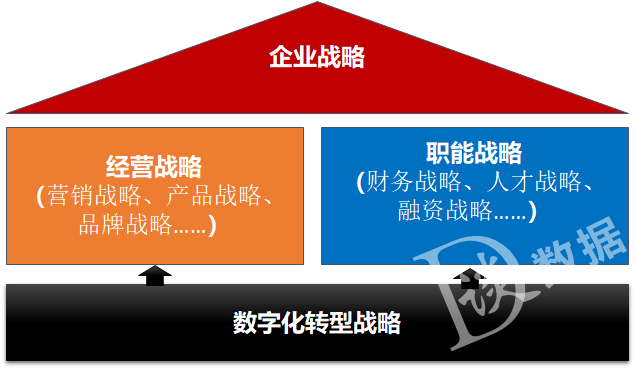

首先在科技产业金融一体化的过程中,银行本身的角色定位在变化,从传统的银行定位,逐渐开始“投行化”。

所谓“投行化”,不是说银行要像投行一样去做高风险业务,而是说,为了降低业务风险,银行的从业人员、业务逻辑要更多地具备投行思维。

贷款业务,拉动是银行业务增长主力之一。在放贷策略制定上,银行也需更多地从产业发展的逻辑去发现新增量。

其次,锚定新兴行业,寻找新的优质资产,在保持传统行业贷款规模的同时,积极开拓战略性新兴产业贷款、科技型企业贷款。

比如,把目光更多地放在产业升级、新质生产力相关的创新企业,进而填补有效信贷需要缺口,从而进一步挖掘信贷业务的增长潜力。

产业升级的过程中,一定会把优质的企业金融需求释放出来,这部分增量对于银行而言可能就是新机会所在。

挖掘这部分需求的关键,可能就在于要把产业研究能力沉淀到业务流程中,比如嵌入风控流程,从而对资产质量有更全面准确地把控。

这会带来怎样的结果呢?

一个直接的影响就是增强决策能力,在支持企业融资的同时保证资产质量的稳定,只有风控能力和质量的提升,才能进一步释放业务端增长的动能。

“银行不是不愿意放贷,而是担心不良率,所以总体上还是很谨慎,因为准入不严,压力就会传导至贷后的催收管理上,政策鼓励银行支持企业合理融资需求,但同时监管对不良率又有要求,所以,最终就是看谁风控做得更好。”某银行业人士表示。

实际上,银行业务与产业升级融合,是能找到业务增长的新机会的。

江苏是我国科技创新重要地区,有良好的产业升级、新质生产力发展基础。由此,江苏银行发力科技型企业以及小微企业业务。年报显示,科技型企业贷款余额1893亿元,较上年末增长32.56%

截至2023年末,江苏银行总资产超3.4万亿元,较上年末增长14.20%,营收同比增长5.28%,归母净利润同比增长13.25%,不良率降至0.91%,业绩表现在城商行中处于前列。

再者,就是客户经营上,要从销售驱动变为数据驱动。

实际上,无论是股份制银行还是头部城商行,数字化的地基已经搭建起来了,这就意味着未来业务发展的底层逻辑要转变数据驱动,在依靠技术创新推动发展的过程中,要转变经营思维方式。

比如,在经营中,引入更多互联网服务的产品逻辑,如何做大MAU?做大DAU?如何做好服务的同时扩大拉新、留存?这些都是重新思考的问题。

最后,从估值的角度来看,转变底层逻辑,也可能会给城商行带来新的价值重构的机会。

当前来看,银行股中城商行估值虽然比行业平均水平要好,但比金融科技和金融服务公司来说还是要低的,一方面是金融科技公司看起来更具成长性,另一方面也是因为银行的故事跟与净息差正相关。

但总体来看,还是因为银行股少有“市梦率”。原因就在于对于银行业绩预测时,往往会倾向于线性逻辑,因为在人们印象中,银行的业绩总是很稳定,不会有太大波动。这也就意味着没有太多“想象力”。

不过,当银行开始转型,用金融科技作为面向新质产业的跳板,那么,估值上也就有了更多可以想象的空间。

届时,二级市场对银行的价值判断,也许会发生一些很有意思的变化。

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。

本文来源:财富通途网

本文地址:https://ibradsap.com/post/602.html

关注我们:微信搜索“xiaoqihvlove”添加我为好友

版权声明:如无特别注明,转载请注明本文地址!