图片来源于网络,如有侵权,请联系删除

近期,债券市场的运行体现出较强的韧性和理性:自8月以来,市场一直担忧的债券市场负反馈赎回事件没有发生,理财赎回也在逐步自发企稳。这背后,正是政策端的精准调控、理财公司自身能力建设的增强与投资者认知的提升在共同起作用。具体而言:

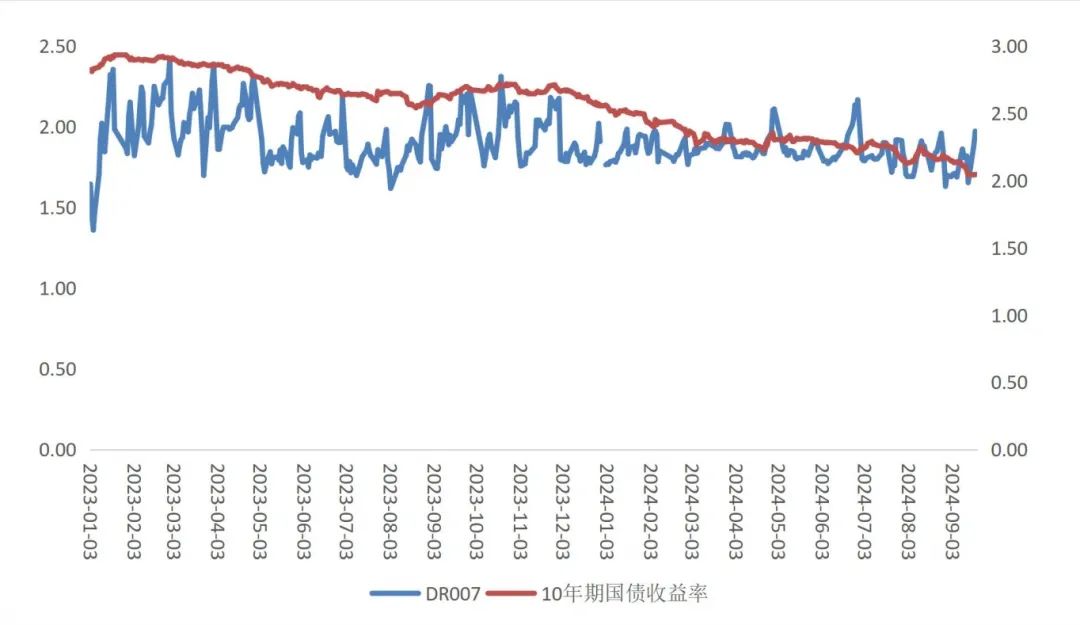

一是中国人民银行对市场进行了灵活精准的调控。今年以来,中国人民银行的货币政策操作发生了较大变化:设置临时正逆回购来调控市场流动性,淡化MLF政策利率的作用,并开启国债买卖操作来调控市场。

在本轮债市调整中,中国人民银行关注市场变化,积极与市场沟通,保持了资金面稳定与市场走势的稳定。中国人民银行一方面通过及时降准降息缓解大行负债端的压力,另一方面通过国债买卖操作在极端行情下稳定市场预期。

9月27日,中国人民银行发布公告称,自2024年9月27日起,下调金融机构存款准备金率0.5个百分点。公开市场7天期逆回购操作利率由此前的1.7%调整为1.5%。

9月29日早盘,在股票市场不交易,非银金融机构休假的背景下,各期限利率债收益率仍皆上行7个基点之上,市场一度出现较大恐慌。午盘过后,一级交易商入场买债,及时稳定市场的恐慌情绪。

9月30日,中国人民银行发布公告称,为加大货币政策逆周期调节力度,保持银行体系流动性合理充裕,9月中国人民银行开展了公开市场国债买卖操作,全月净买入债券面值为2000亿元。

二是银行理财公司稳定负债端的能力与债券投资能力大幅增强。负债端的稳定性对债券投资十分重要。银行理财公司的负债端主要以散户为主,只要散户不大幅赎回银行理财产品,银行理财便不会对公募基金大幅赎回,市场整体出现踩踏的风险便可控,因而,管理负债端对银行理财更加重要。

当前,国内理财产品的发行策略已经相当成熟和系统化。大多数理财公司以现金管理类产品作为基础,进而拓展至期限更短的理财产品,如短期理财、3个月、6个月、1年等具有最低持有期或封闭期的产品。这一策略使得理财产品的到期日分布均匀,无论是每周还是每月,理财产品的到期量都相对可预测。

此外,在经历了2022年“赎回潮”事件后,多家理财公司也加强了自身投研建设,建立市场化机制,引进专业投资人员。

一位银行理财投资经理向上海报记者透露,近期是政策密集发布期,为避免行情巨大波动对其组合净值产生较大影响,因而将组合久期控制得很短,并留足现金以备市场发生大跌之时进行抄底,因而其管理的产品留存了本年度的大部分利润。

三是普通债券资管产品的投资者更加理性。相较于股票市场,债券市场以机构投资者为主,散户无法参与其中,多数投资者对固收理财产品的期待是低波动、低风险,往往在市场发生巨大调整之时选择赎回,使浮亏变成实亏。

但在经历多次市场调整和资管机构有效的投资者后,大多数投资者意识到,债券市场的回调对固收理财产品的影响是不可避免的,但凭借合理的投资策略和专业的理财知识,投资者可以更好地应对市场的挑战,保护和增值自己的财富。虽然债市短期内会出现波动,但从长期来看,其收益通常相对稳定,而且通过持有优质债券,待市场回暖,往往能够获得更为可观的回报。

(文章来源:上海证券报)

本文来源:财富通途网

本文地址:https://ibradsap.com/post/11713.html

关注我们:微信搜索“xiaoqihvlove”添加我为好友

版权声明:如无特别注明,转载请注明本文地址!