4S店行业现状与发展趋势分析(2025年)

图片来源于网络,如有侵权,请联系删除

在汽车产业电动化、智能化转型的浪潮中,传统4S店模式正经历前所未有的挑战。随着新能源汽车品牌的直营模式崛起、消费者购车习惯的线上化迁移,以及市场竞争的加剧,4S店行业面临着库存压力、盈利困境、服务模式转型等多重考验。

一、行业现状:结构性调整与模式重构

1. 渠道网络收缩与分化

中研普华产业研究院的》分析,截至2024年底,全国汽车4S店总数同比下降2.7%,退网数量达4419家,这是自2021年以来首次出现负增长。传统燃油车品牌经销商成为退网主力,而新能源品牌渠道网络仍保持扩张态势。这种分化体现在:

自主品牌逆势扩张:通过下沉市场布局和新能源产品线延伸,自主品牌4S店数量同比增长,形成对合资品牌的挤压。

豪华品牌结构性调整:奔驰、宝马等头部品牌通过关闭低效门店、聚焦核心城市,维持网络质量而非数量。

新能源品牌渠道创新:特斯拉、蔚来等采用“直营+体验中心”模式,将触点延伸至商圈、社区,重构用户触达路径。

2. 盈利模式颠覆性转变

新车销售利润占比持续萎缩,售后与衍生业务成为核心增长极。数据显示,2025年上半年,经销商新车销售毛利为负,而售后服务贡献超六成毛利。这一转变背后是多重压力的叠加:

价格倒挂常态化:为完成厂家任务,经销商被迫以低于进价销售新车,单车亏损普遍。

售后需求结构性变化:新能源车保养频次下降、三电维修技术门槛提升,削弱传统4S店的技术壁垒。

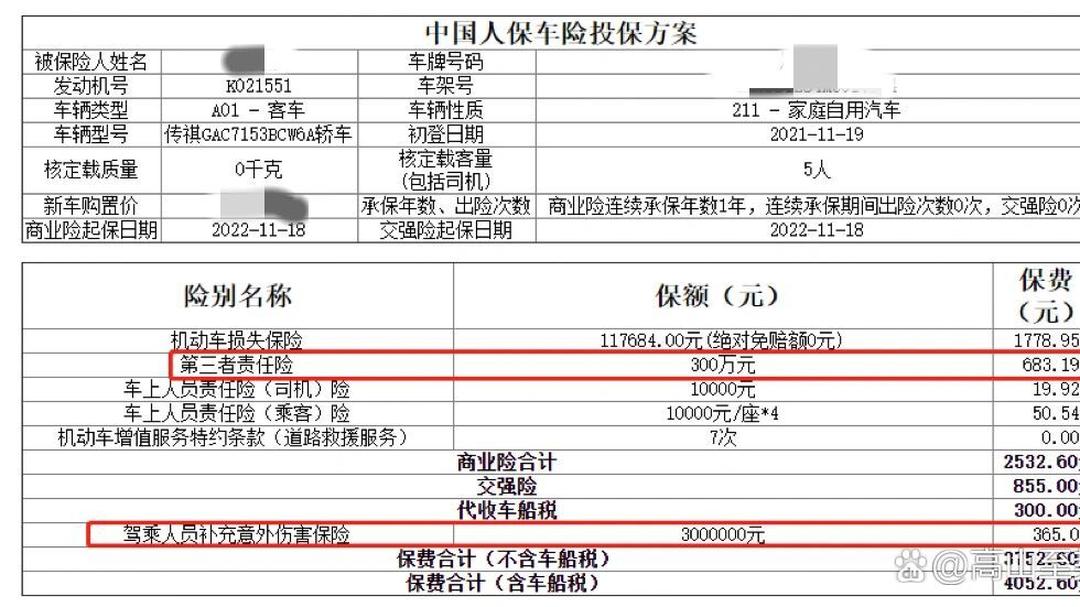

金融保险业务竞争加剧:主机厂金融公司、互联网平台跨界入局,压缩经销商利润空间。

3. 消费者行为剧变

年轻客群成为购车主力,其消费特征深刻改变行业规则:

决策链路线上化:短视频、直播平台成为信息获取主渠道,线下门店逐渐从“销售终端”转变为“交付与服务节点”。

服务需求个性化:从“一车通吃”到“千人千面”,消费者对定制化改装、充电解决方案、车联网数据服务等衍生需求激增。

品牌忠诚度弱化:价格透明化与产品同质化背景下,消费者更倾向于“用脚投票”,对服务响应速度、体验便捷性提出更高要求。

二、核心挑战:多重矛盾交织下的生存危机

1. 主机厂压库与经销商资金链紧绷

厂家为冲击销量目标,向经销商压库现象普遍。2025年6月库存预警指数环比上升,部分经销商库存系数远超警戒线,导致资金被大量占用。这种“以量换利”模式进一步加剧经销商亏损:

返利依赖症:经销商盈利高度依赖厂家返利,但返利考核指标繁杂,且数额浮动大,难以覆盖运营成本。

价格战内耗:为消化库存,经销商被迫降价促销,形成“越卖越亏”的恶性循环。

2. 新能源革命冲击传统售后体系

中研普华产业研究院的》分析,新能源汽车的爆发式增长颠覆了传统售后市场格局:

维保需求萎缩:电动车结构简化导致保养频次下降,传统4S店的技术优势被削弱。

技术门槛提升:三电系统维修需专业设备与认证技术,独立售后门店难以满足需求。

直营模式挤压:新能源车企通过直营渠道直接触达用户,减少对经销商的依赖,进一步压缩传统渠道生存空间。

3. 数字化转型滞后与用户体验落差

多数经销商在信息化投入上存在短板,具体表现为:

线上渠道运营不足:官方网站、社交媒体账号更新不及时,难以有效触达消费者。

数据驱动能力薄弱:客户数据平台建设滞后,无法实现精准营销与用户分层管理。

营销方式陈旧:仍依赖打广告、线下展厅等传统模式,缺乏创新与针对性策略。

三、转型路径:重构价值链与服务生态

1. 品牌布局与资源优化

头部经销商集团通过资源整合应对市场变化:

聚焦豪华与新能源品牌:中升控股聚焦奔驰、雷克萨斯等高溢价品牌,提升售后毛利。

布局主流新能源品牌:广汇汽车代理比亚迪、埃安等主流新能源品牌,平衡风险。

区域资源集中策略:关停低效门店,城市商圈嵌入体验展厅,郊区设立低成本交车中心,探索社区快修店、上门保养等灵活服务网络。

2. 延伸价值链拓展

售后板块从基础保养转向深度养护、改装服务,二手车业务通过认证体系建立差价盈利模式:

售后板块升级:针对新能源车主开发专属服务包(如电池检测、充电桩安装),提供一站式解决方案。

二手车业务突破:构建认证二手车体系,打通“购-用-养换”闭环,提升消费者信任度。

3. 全链路数字化赋能

客户数据分析:通过客户画像分析推出个性化服务套餐,提升客户满意度与复购率。

智能客服系统:利用AI技术进行需求预测,优化服务流程。

数据中台建设:打通线上线下流量,通过企业微信、小程序等工具沉淀私域资产。

3. 区域联盟与并购重组

中小经销商通过合并扩大规模效应,共享采购、物流及技术支持;头部集团整合弱势品牌网点,转向多品牌综合服务体:

区域市场整合:三四线城市经销商受益于消费升级与渠道下沉,盈利能力增强。

头部集团主导市场:中升、永达等通过规模化与区域整合提升议价能力,行业集中度进一步提高。

4. 跨界合作延伸场景

能源企业共建:与充电站运营商合作,完善充电网络布局。

互联网平台合作:与天猫、京东等平台合作开展订阅制租车服务,开辟B端企业用车服务等新赛道。

四、未来趋势:螺旋式进化与生态重构

1. 短期阵痛延续

价格战难止,弱势经销商继续出清,亏损比例或维持高位。新能源品牌渠道多元化,除特斯拉外,多数品牌将转向“直营+经销商”混合模式。

2. 中长期结构性分化

豪华车经销商韧性更强:中升控股聚焦高溢价品牌,高毛利支撑售后业务。

新能源渠道多元化:蔚来乐道、小鹏代理制等模式兴起,经销商角色从“销售中介”转向“服务集成商”。

3. 价值链重塑

核心能力聚焦:本地化客户运营、全生命周期服务。

用户关系重构:从价格博弈转向全生命周期价值管理,与车企建立数据共享、联合库存管理等共赢机制。

面对新能源革命、消费年轻化、渠道控权等多重挑战,经销商需打破对厂家返利的路径依赖,重构以用户为中心的价值创造逻辑。未来存活者必将具备三重特质:打破单一品牌束缚,建立弹性业务网络;深耕区域化服务生态,转化新能源时代新能力;重塑用户关系,管理全生命周期价值。这场转型风暴过后,中国汽车流通市场或将呈现主机厂直营、经销商集团、新兴服务商并存的多元图景,而存活下来的4S店必将以更集约、更专业、更人性化的面貌,成为汽车社会不可或缺的服务基石。

......

欲知更多详情,可以点击查看中研普华产业研究院的》。