图片来源于网络,如有侵权,请联系删除

浦银理财:国债期货涨跌不一,债市延续窄幅震荡走势【偏多头】

18日,央行以固定利率、数量招标方式开展1563亿元7天期逆回购操作,操作利率1.40%,投标量1563亿元,中标量1563亿元。此外,国债期货涨跌不一,10年期主力合约跌0.01%,5年期主力合约跌0.01%,2年期主力合约涨0.01%。今早陆家嘴论坛发布多项金融政策,债市延续窄幅震荡走势。中期来看,实体经济有效需求不足,货币政策仍将维持支持性的立场,债市中期仍有下行空间。

图片来源于网络,如有侵权,请联系删除

金信基金固收:利率债弱势震荡,二级市场呈现“绿多红少”的雨天格局【偏中性】

18日,利率债弱势震荡,主要由于央行当日公开市场净回笼77亿元,资金面偏紧,7天逆回购利率(R007)价格上涨;同时,市场对季末流动性扰动敏感,尽管央行近期频繁操作维持流动性合理充裕,但净回笼加剧短期资金压力。此外,部分纯债基金净值创历史新高后,机构逢高减持利率债,尤其超长端品种承受抛压。

展望后市,预计短期内利率债或延续震荡,需关注资金价格与央行操作,若资金面未明显改善,长端利率仍有上行压力;中长期内,房地产和库存周期偏弱+通胀低迷+降息预期驱动下,利率中枢下行仍有支撑。

华顾:货币派生路径变化,债券市场配置力量削弱,交易趋势力量更强【偏多头】

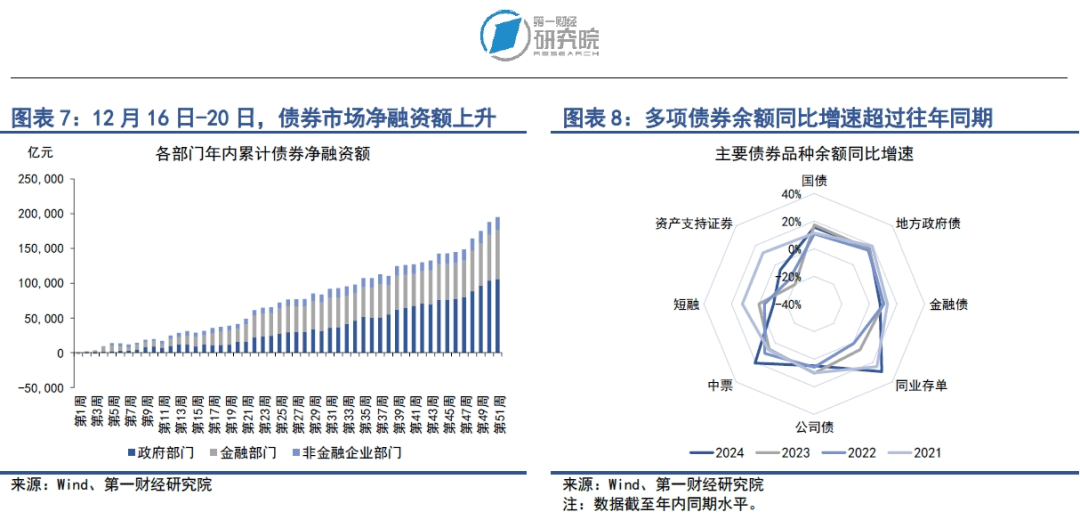

近期,观察到作为曾经债券市场主要买入力量之一的农商机构在今年的市场中“缺席”,今年随着存款利率的进一步降低,中小的储户也不再满足于低息存款,并将资金逐步向理财、基金转移,负债压力开始在中小银行中逐步显现。在货币派生路径发生变化后,目前企业债等直接融资规模远不及银行贷款投放,且企业债发行主体多为国有控股等大型企业,资金存在倾斜,中小微企业的融资环境相对困难。

因此,通过公募基金等资管行业向实体经济投放资金的效率远不及银行。在利率水平已经处于历史低位,且存款逐步“搬家”至非银背景下,银行债券配置需求被削弱。债券市场或将逐步从银行主导向基金、理财等资管机构主导,交易盘的占比或将提升。

FICC:两年国债期货TS表现强势,短端国债的突破下行带领全曲线展开流畅下行走势【偏多头】

近日,市场在一则关于“短国债纳入存款准备金”的未经证实传言影响下,部分投资者开始发力,两年国债期货TS合约率先异动,表现强势。短端国债的突破下行也带领全曲线展开流畅下行走势;部分市场参与者在观察到短端下行后,也敏锐的察觉到长端的空间可能进一步打开,从而一步到位的将目光转向超长。

客观来看,进入六月后,资金市场在央行呵护下始终平稳宽松,资金利率和波动性都显著下行,同时央行及时公告买断式逆回购操作细节,均增加了政策的透明度,更稳定了市场信心,整体来看各类环境都对短端利率形成明显的利好。但或许是由于一季度的记忆过于深刻,投资者对短端品种的态度始终谨慎,这也在一定程度上反过来造就了近日行情的“爆发力”。

(文章来源:财联社)

本文来源:财富通途网

本文地址:https://ibradsap.com/post/29228.html

关注我们:微信搜索“xiaoqihvlove”添加我为好友

版权声明:如无特别注明,转载请注明本文地址!

- •全球债市大反攻!30年期美债收益率创下3月以来最大单日跌幅

- •券商首批152亿科创债落地!18家券商齐上阵 招商证券30亿、中信证券20亿

- •推动产业创新助力中小微企业发展 光谷金控发行科技创新债券

- •“抛售美国”论调卷土重来 华尔街预言:新兴市场将迎新一轮牛市!

- •保险公司发债规模连续两年超千亿

- •【金融街发布】人民银行:截至4月末境外机构在中国债券市场的托管余额4.5万亿元

- •债市早参6月13日|债市走强 机构关注波段交易机会;新城发展美元债融资破冰 票息定为11.88%

- •评论丨美债风险仍存 解药在美联储吗?

- •中证转债指数收涨0.13%,208只可转债收涨

- •中国国检测试控股集团股份有限公司可转债转股结果暨股份变动公告